Les frais de personnel prévisionnels

La démarche de conception d’un business plan impose un travail de recensement des charges et notamment des dépenses de personnel prévisionnelles (salaires et charges sociales). Compta-Facile vous indique les étapes à suivre pour estimer les frais de personnel prévisionnels.

Les frais de personnel à estimer dans un business plan

L’estimation des dépenses de personnel passe par la détermination de la masse salariale brute prévisionnelle. Celle-ci comprend :

- d’une part les rémunérations versées au personnel salarié et les charges sociales reversées aux organismes sociaux,

- et d’autre part les rémunérations versées au personnel non-salarié c’est-à-dire aux dirigeants sociaux et les charges correspondantes.

A ce titre, il convient de souligner que le statut du chef d’entreprise a une importance capitale. En effet, s’il est considéré comme un travailleur indépendant, il sera Travailleur Non Salarié (TNS) et devra régler des cotisations sociales « TNS » dont les taux ne sont pas les mêmes que s’il avait été assimilé salarié. De même, les modalités de recouvrement des cotisations ne sont pas identiques (un décalage de trésorerie subsiste pour les TNS).

Par ailleurs, certains dirigeants sont considérés comme « assimilés salariés » (c’est notamment le cas du président et du directeur général de SA ou de SAS). L’estimation de leur coût suivra donc la même logique que celle exposée pour les salariés.

Estimation des frais de personnel liés aux salariés

Un salaire se décompose en plusieurs parties :

- le salaire net (ce que va toucher le salarié tous les mois),

- les charges sociales salariales (charges que va supporter le salarié et qui seront précomptées sur son salaire brut)

- et les charges patronales (charges supportées par l’entreprise).

Le salaire brut est constitué par l’addition du salaire net et des cotisations sociales salariales. Les charges sociales globales (salariales et patronales) seront reversées directement par l’entreprise aux organismes sociaux.

Pour estimer le coût de l’embauche d’un salarié appartenant à une catégorie du personnel, il convient d’additionner chacune de ces variables pour obtenir son coût global :

Toutefois, par mesure de simplification, il existe une formule de calcul rapide permettant de jongler entre les différentes données si le porteur de projet dispose du « net à payer » : pour retrouver le salaire brut, on divise en général le salaire net par 0,78. Pour calculer ensuite les charges patronales, on applique un pourcentage de 45 % au montant du salaire brut reconstitué. Ce taux est assez élevé, en pratique, il est généralement moins important du fait des nombreuses réductions de taux qui peuvent trouver à s’appliquer (réduction dite « Fillon » par exemple).

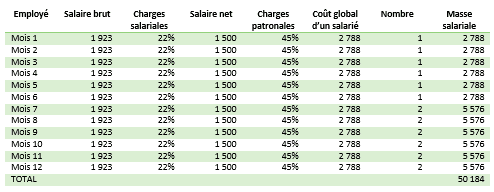

Exemple : un porteur de projet prévoit d’embaucher un salarié qu’il compte payer 1500 euros net par mois. Le montant du salaire brut sera approximativement de 1923 euros (1500/0,78), le montant des charges sociales salariales de 423 euros (1923*22%) et le montant des charges sociales patronales de 865 euros (1923*45%). Il devra reverser aux organismes sociaux les charges sociales globales (1288 euros). Le coût global de ce salarié est de 2788 euros soit (1500/0,78)*1,45.

Ensuite, il suffit de multiplier le coût global d’un salarié par le nombre de salariés occupant un poste similaire :

Ces estimations sont assez complexes en pratique puisqu’il n’existe pas de règles universelles en matière de rémunération et de nombreux paramètres dépendent du type d’activité exercée (convention collective applicable), du statut du salarié (cadre, employé, ouvrier) et de son type de contrat (CDI, CDD, etc.) ; notamment :

- les taux de charges sociales en vigueur,

- les conditions d’octroi de primes (prime salissure, prime TVA, prime d’ancienneté, etc.),

- les grilles d’évolution de salaire…

L’idéal est d’avoir recours à un logiciel de paie correctement paramétré ou de solliciter un professionnel de la paie. Dans le pire des cas, il sera nécessaire d’étudier avec attention la convention collective qui sera applicable dans l’entreprise.

Remarque : l’estimation des salaires des dirigeants assimilés salariés est un légèrement plus complexe étant donné qu’ils ne cotisent généralement pas à l’assurance chômage et possèdent, dans la plupart des cas, un statut de cadre.

[the_ad_placement id= »corps-article-expert-comptable-business-plan »]

Estimation des frais de personnel liés aux dirigeants non-salariés

Les dirigeants considérés comme des travailleurs non-salariés (chefs d’entreprises individuelles, gérants majoritaires de SARL, gérants d’EURL, associés de SNC) relèvent d’un régime particulier, dont les caisses sont différentes de celles des salariés et dépendent de la nature de l’activité exercée :

- les commerçants et artisans ont affaire à un seul et unique interlocuteur pour l’ensemble de leur protection sociale (maladie-maternité, allocations familiales, retraite, invalidité-décès…) : la Sécurité Sociale des Indépendants – SSI, ex RSI – (URSSAF) ;

- les professionnels libéraux, quant à eux, relèvent de la SSI (pour les cotisations d’allocations familiales et maladie-maternité, CSG, CRDS) et d’une caisse spéciale pour la retraite (celle-ci varie selon la nature de l’activité, les plus courantes étant la CIPAV dans la plupart des cas, la CAVP pour les pharmaciens, la CAVAMAC pour les agents d’assurance, la CAVEC pour les experts-comptables, etc.)

Ces frais de personnel ont été étudiés de manière très approfondie dans une publication séparée (comment calculer et intégrer les charges sociales du TNS dans un business plan ?), nous nous contenterons ici d’en rappeler les principes essentiels.

Remarque : les travailleurs non salariés sont désormais rattachés au régime général de la sécurité sociale. Par conséquent, le RSI a disparu et c’est l’URSSAF (via la SSI) qui gère le recouvrement de toutes les cotisations sociales. S’agissant des professionnels libéraux, l’organisme de retraite continue d’exister. Par ailleurs, pour les créations intervenant à compter du 1er janvier 2019, la plupart des professions libérales (hormis les professionnels de santé et de quelques autres professions limitativement énumérées par la Loi) ne relèvent plus de la CIPAV mais du régime général tel qu’il est géré par l’URSSAF.

Principe de calcul et de recouvrement des cotisations TNS dans la cadre d’un début d’activité

Les cotisations sociales appelées au cours des deux premières années d’activité sont calculées sur des bases forfaitaires (elles sont appelées « cotisations provisionnelles ») qui feront l’objet d’une régularisation au terme de l’année suivante. Ces bases sont volontairement faibles (19% du PASS les deux premières années hormis pour la cotisation maladie-maternité dont la base est fixée à 40% du PASS), et ce afin de ne pas « assommer » le jeune créateur dès le lancement de son activité. Cependant, ce mode de calcul fait naître un décalage de trésorerie considérable. Depuis 2015, ce décalage a été légèrement atténué car la SSI procède désormais au recalcul des cotisations provisionnelles de début d’activité dès lors qu’il est porté à sa connaissance les revenus de l’année précédente. De même, la régularisation est lissée sur plusieurs mois au lieu d’être imposée en fin d’année.

Estimer les cotisations TNS de 1ère année d’activité

Le montant des cotisations TNS provisionnelles appelées au cours de la première année d’activité (pour une création en 2018) s’élève à environ 3 000 euros.

Les montants figurant ci-dessus valent pour un entrepreneur qui a débuté son activité au premier janvier, ce qui est, en pratique, rarement le cas. Lorsque l’entrepreneur démarre son activité en cours d’année, l’assiette de calcul est proratisée en fonction du nombre de mois d’activité dans l’année (sauf celle utilisée pour le calcul des indemnités journalières).

Ces cotisations sont, au choix de l’assuré, payables chaque mois ou chaque trimestre (excepté pour les cotisations versées à la CIPAV pouvant être réglées soit mensuellement soit semestriellement) ; étant précisé ici que le premier règlement de cotisations sociales ne peut intervenir qu’après un délai de 90 jours suivant la création de l’entreprise. Pour les bénéficiaires de l’ACCRE, ce montant est moins élevé.

D’un point de vue bancaire, aucune autre somme ne sera appelée par l’organisme de recouvrement des cotisations TNS la première année. Ce n’est qu’au milieu de la deuxième année d’activité, lorsque les revenus perçus par l’entrepreneur au cours de la première année auront été déclarés, que l’organisme va calculer les cotisations sociales TNS réellement dues au titre de la première année (on appelle cela les « cotisations sociales définitives »). Il va alors appeler le solde de cotisations à payer (ou rembourser l’éventuel trop perçu).

Estimer les cotisations TNS de 2ème année d’activité

Les sommes dûes au titre des cotisations TNS provisionnelles appelées au cours du premier semestre de la deuxième année d’activité sont calculées sur la même base forfaitaire que les cotisations de première année (19% du PASS et 40% du PASS).

Au cours du premier semestre de la deuxième année, le dirigeant non salarié doit déclarer les revenus qu’il a effectivement perçus au cours de la première année d’activité. C’est sur cette base que l’organisme va :

- Ajuster les cotisations provisionnelles établies au titre de la deuxième année d’activité (elles seront lissées sur la période restant à courir),

- Calculer les cotisations définitivement dues au titre de la première année (il déduira, bien évidemment, les cotisations provisionnelles déjà versées l’année précédente).

L’assiette de calcul des cotisations TNS dépend du régime fiscal de l’entreprise :

- pour les entreprises individuelles (hors EIRL à l’IS) : bénéfice (pas de notion de rémunération),

- pour les EIRL à l’IS : rémunérations et quote-part de dividendes qui excèdent 10% du montant du patrimoine affecté,

- pour les sociétés de personnes : quote-part de bénéfice revenant à l’associé (les rémunérations sont réintégrées dans cette base),

- pour les sociétés à l’IS : rémunérations et quote-part de dividendes qui excèdent 10% du total suivant : capital social + primes d’émission + sommes versées en compte courant d’associé.

Estimer les cotisations TNS de 3ème année d’activité

En troisième année d’activité, le montant des cotisations TNS provisionnelles est calculé, dans un premier temps, sur la base des revenus réellement perçus au cours de la première année d’activité (car ce sont les seuls revenus portés à la connaissance des organismes sociaux).

Puis, lorsque les revenus perçus au titre de la deuxième année ont été déclarés (vers le milieu du mois de mai de la troisième année d’activité), les cotisations provisionnelles de la troisième année sont ajustées pour la période restant à courir jusqu’à la fin d’année civile.

Enfin, au cours du deuxième semestre de la troisième année, les cotisations appelées provisoirement en année 2 sont régularisées sur la base du revenu perçu en année 2 et déclaré au cours du premier semestre de l’année 3.

Attention toutefois car, même en l’absence de perception de revenus, les dirigeants TNS sont redevables de cotisations sociales forfaitaires minimum (environ 1 000 euros pour les commerçants et artisans).

Pour obtenir des simulations chiffrées du montant des cotisations sociales prévisionnelles TNS, nous vous conseillons d’utiliser cet outil : Guide TNS.

Exemple de prévisionnel de frais de personnel

Avant d’établir son prévisionnel financier, le porteur de projet pourra établir une check-list des frais de personnel selon le modèle suivant (à utiliser pour les salariés et à décliner par catégorie de salarié) :

Lien entre les frais de personnel et le business plan

L’ensemble des rémunérations dues aux salariés et aux dirigeants au titre d’une période du prévisionnel financier (peu importe qu’elles soient réglées ou non) vont alimenter le compte de résultat prévisionnel. Il en est de même concernant les charges sociales. Ils contribueront à former le résultat d’exploitation prévisionnel.

Toutes les dettes liées au cycle personnel (salaires et charges sociales dus par l’entreprise mais non payés à la clôture de chacun des exercices prévisionnels) seront inscrites au passif du bilan prévisionnel.

Enfin, chaque paiement intervenu en cours d’année aura un impact sur le budget de trésorerie en fonction du mois de décaissement.

Estimation des autres frais en lien avec le personnel

Après avoir estimé les dépenses de personnel, il conviendra de recenser et d’évaluer :

- Les impôts et taxes prévisionnels dont les taux sont calculés sur les rémunérations brutes versées au personnel embauché,

- Les frais généraux prévisionnels nécessaires au personnel dans le cadre de l’exercice de l’activité,

- L’impôt sur les sociétés prévisionnels taxant les bénéfices de certaines sociétés.

A ce stade de la préparation du business plan, le chiffre d’affaires prévisionnel est généralement déjà déterminé . Il ne reste plus qu’à évaluer les charges financières prévisionnelles ainsi que les amortissements prévisionnels.

A lire également sur le même thème :

- Calculer le besoin en fonds de roulement dans son business plan

- Calculer la capacité d’autofinancement dans son business plan

Conclusion : il n’est généralement pas difficile d’estimer les frais de personnel dans un business plan ; le moins évident étant de déterminer le nombre de salariés nécessaire au lancement, au maintien et au développement de l’activité de l’entreprise.

Donnez-lui une note !

Merci pour votre vote.

A lire aussi...

Réussir son prévisionnel financier nécessite une bonne préparation et une minutieuse conception. Faire un bon prévisionnel peut parfois s'avérer difficile mais la bonne pratique se résume souvent à faire preuve de bon sens. […]

Ce choix est très impactant pour l'entreprise. Il convient d'être prudent et notamment ne pas s'engager forcément avec le premier professionnel venu. Compta-Facile répond ici à la question comment choisir un expert-comptable en ligne ? 5 étapes pour y parvenir.

Payer c’est bien, mais autant comprendre ce que vous payez. Acomptes d’IS, solde d’IS... la fiscalité française a tendance compliquer les choses. Compta Facile prend le temps d’étudier le paiement de l’impôt sur les sociétés via un cas pratique.

Vous souhaitez faire voter une décision en assemblée générale mais vous ne savez pas si c’est possible lors de votre assemblée générale annuelle. Devez-vous organiser une assemblée générale ordinaire (AGO) ou une assemblée générale extraordinaire (AGE) ?

Aucun commentaire.