A partir de quel moment la TVA est-elle exigible en cas d’affacturage ?

L’affacturage ou le « factoring » est une méthode de financement à court terme appréciée par les entrepreneurs pour la souplesse de trésorerie qu’elle permet. Cependant, plusieurs questions fiscales se posent : qui reste légalement détenteur de la créance ? Quand est-ce que la TVA collectée est exigible ? Compta Facile revient sur la notion d’affacturage et d’exigibilité de la TVA avant de vous expliquer la procédure à suivre pour collecter la TVA de vos factures rachetées par un « factor ».

Qu’est-ce que l’affacturage ?

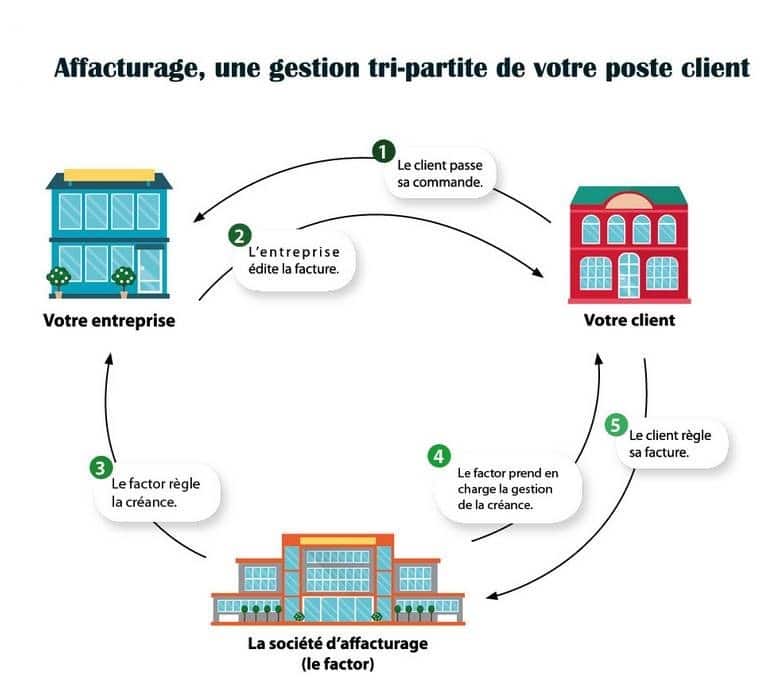

L’affacturage ou le « factoring » est une technique de gestion financière. Il s’agit d’une opération de crédit spécifique. Voici le process d’affacturage qui est assez simple (en principe) :

- Une entreprise détient une créance.

- Elle a accordé un délai de règlement à son client (45 jours fin de mois par exemple). Or, elle aurait besoin d’encaisser ce montant plus rapidement.

- Elle décide de faire appel à une entreprise d’affacturage. Cet organisme de crédit spécifique lui verse la somme attendue et devient le nouveau détenteur de la créance.

- Lorsque le délai de règlement arrive à son terme, le client initial paye l’organisme d’affacturage et non pas son fournisseur initial.

Cette méthode consiste en un transfert de créances. L’entreprise initiale obtient les fonds plus rapidement. Logiquement, sa trésorerie disponible s’en trouve augmentée. En contrepartie, l’affactureur ou le « factor » gagne de l’argent en facturant la prestation de crédit. Quand votre TVA collectée devient-elle exigible ?

En fiscalité, l’exigibilité de la TVA par l’administration fiscale répond à des règles précises.

L’exigibilité diffère en fonction de la nature de la vente : biens ou services.

En cas de ventes de biens, l’entreprise vendeuse doit collecter la TVA à la date de la facture. C’est la date à laquelle elle devient exigible.

En cas de ventes de prestations de services, l’entreprise vendeuse doit collecter la TVA à la date de paiement. Le jour où le client règle la facture, représente la date à laquelle la TVA collectée devient exigible.

Attention, il existe une subtilité : la TVA sur les débits. Il s’agit d’une option fiscale que les entreprises vendeuses peuvent choisir. Dans ce cas, la TVA collectée sur les prestations de services devient exigible à la date de facturation.

L’affacturage offre une souplesse intéressante en matière de trésorerie. Notre partenaire ECL Direct en liste tous les avantages et limites pour les TPE.

L’affacturage et la TVA

Au regard des notions énoncées ci-dessus, une question se pose : quand est-ce que la TVA est exigible en cas d’affacturage ?

La théorie

En ce qui concerne la vente de biens, la date d’exigibilité de la TVA collectée est identique à celle de la facturation. Le problème ne se pose pas.

À l’inverse, en cas de vente de prestations de services, la question se pose. Est-ce au rachat de l’affactureur ou au règlement de la créance par le débiteur ? Selon l’article 269 du code général des impôts (CGI), la date d’exigibilité de la TVA en cas de ventes de prestations de services correspond à la date du paiement de la créance et non pas à la date du rachat par le « factor ».

En pratique

Maintenant que la théorie est expliquée, intéressons-nous à ce qu’il se passe en pratique.

Dans la réalité, vous, ou votre comptable, effectuez le calcul de la TVA à payer en début ou milieu de mois si vous êtes soumis au régime normal de TVA.

Lors de ce calcul, vous commencez par regrouper la TVA collectée sur les ventes de biens effectuées le mois précédent, factor ou non.

La tâche se complique pour les ventes de prestations de services. Pour ce faire, vous devez vous munir des relevés du « factor ». Ce document, similaire à un relevé bancaire, regroupe toutes les opérations qui ont lieu chez le « factor » : rachat des créances et encaissement des règlements. Une fois ces documents en votre possession, vous devez identifier les créances clients payées et collecter de la TVA sur ces montants. En cas d’option à la TVA sur les débits, vous avez simplement à collecter la TVA sur les factures établies.

Conclusion : la TVA collectée sur les prestations de services est exigible par l’administration fiscale à la date de règlement par le client. N’hésitez pas à faire appel à un expert-comptable pour qu’il réponde à vos questions sur l’affacturage ou sur le financement de votre trésorerie de manière générale.

Donnez-lui une note !

Merci pour votre vote.

A lire aussi...

Décryptage des obligations, différences et évolutions entre l'intéressement et la participation aux bénéfices de l'entreprise.

Les élections législatives de 2024 pourraient considérablement transformer le paysage immobilier français. Leur impact dépendra des programmes immobiliers défendus par les partis politiques, mais aussi du contexte économique, social et réglementaire.

Il est difficile de décider d’investir dans un projet immobilier plutôt qu’un autre lorsqu’ils correspondent tous deux à vos attentes. Et pourtant il existe des indicateurs financiers simples qui conforteront votre choix. Ici nous allons parler de l’indicateur principal, la rentabilité locative. Compta-Facile vous explique ce qu’est la rentabilité et comment la calculer ?

En tant qu'auto-entrepreneur, la gestion comptable est un aspect crucial pour assurer le bon fonctionnement de votre activité. De la rédaction des factures à la tenue des livres comptables, chaque étape nécessite une attention particulière pour rester en conformité avec la législation en vigueur. Dans cet article, nous explorerons les différentes facettes de la gestion comptable de l’auto-entreprise.

Aucun commentaire.