Les charges sociales du travailleur non salarié (TNS) dans le business plan

Lorsqu’un porteur de projet envisage de créer une structure dans laquelle il aura le statut de travailleur non salarié (TNS – entrepreneur individuel ou gérant majoritaire essentiellement), il doit anticiper les montants qui seront appelés par les organismes sociaux et les intégrer dans son business plan. Ces charges sociales TNS sont appelées, recouvrées et régularisées selon des modalités biens précises : organisme concerné, fréquence de versement, délai de régularisation (occasionnant, au passage, un décalage de trésorerie)… C’est pourquoi il nous paraît indispensable de les présenter de façon exhaustive. Compta-Facile répond ici aux questions : comment calculer et intégrer les charges sociales d’un travailleur non salarié (TNS) dans un business plan ? Quels sont leurs impacts sur les tableaux du prévisionnel financier ?

Les charges sociales du travailleur non salarié (TNS) : les grands principes

Qui est concerné par le statut de travailleur non salarié (TNS) ?

Est considéré comme un travailleur non salarié :

- Le chef d’une entreprise individuelle,

- Le gérant d’une EURL lorsqu’il a la qualité d’associé unique,

- Le(s) associé(s) gérant(s) d’une SARL lorsqu’il(s) est (sont) majoritaire(s),

- Les associés d’une SNC.

Quels sont les organismes dont relève un travailleur non salarié (TNS) ?

Un travailleur non salarié cotise à des caisses particulières qui diffèrent selon la nature de l’activité exercée :

- Activité commerciale ou artisanale

La Sécurité Sociale des Indépendants (SSI, ex RSI) représente l’unique interlocuteur et gère toute la protection sociale du commerçant ou de l’artisan. Il appelle et recouvre toutes les charges sociales correspondantes : maladie-maternité, allocations familiales, retraite, invalidité-décès, indemnités journalières et également les charges fiscales (CSG et CRDS).

- Activité libérale

Ici, deux cas s’opposent : les professionnels libéraux relevant du régime général et les professions libérales et avocats relevant de la CNAVPL ou de la CNBF. En effet, de nouvelles règles d’affiliation à l’assurance vieillesse sont entrées en vigueur au 1er janvier 2018 (pour les micro-entrepreneurs) et au 1er janvier 2019 (pour les autres professions libérales). Depuis cette date, les TNS relevant de la CNAVPL sont clairement délimitées (professions médicales et paramédicales, notaires, huissier, architecte, vétérinaire, moniteur de ski, guide de montage, etc.). Par conséquent, toutes les autres professions libérales sont affiliés au régime général, au même titre que les commerçants et artisans (certains taux de cotisations vont toutefois différer par rapport à ces derniers). Cela concerne notamment les professions du conseil et de prestations de services (informatiques notamment) : consultant, freelance, etc.

Pour les professionnels libéraux relevant du régime général, c’est l’URSSAF (via la SSI) qui va appeler et recouvrer toutes les charges sociales du TNS. Pour ceux qui relèvent de la CNAVPL ou de la CNBF, c’est cet organisme qui va calculer et recouvrer les cotisations d’assurance vieillesse et d’invalidité/décès (l’URSSAF s’occupera de recouvrer le reste des cotisations).

Quels sont les taux de charges sociales du travailleur non salarié (TNS) ?

Voici les taux de charges sociales applicables en 2024 aux travailleurs non salariés relevant du régime général de la sécurité sociale (commerçants et artisans) :

| COTISATIONS | BASES DE CALCUL | TAUX |

| Allocations familiales | Revenu professionnel < 51 005 € | 0% |

| Revenu compris entre 51 005 € et 64 915 € € | 0 à 3,10 % | |

| Revenu professionnel > 64 915 € | 3,10% | |

| Maladie – maternité | Revenu professionnel < 18 547 € | 0 % |

| Revenu professionnel compris entre 18 547 € et 27 821 € | 0 à 4 % | |

| Revenu professionnel compris entre 27 821 et 51 005 € | 4 à 6,7 % | |

| Revenu professionnel compris entre 51 005 et 231 840 € | 6,7 % | |

| Part des revenus > 231 840 € | 6,5% | |

| Indemnités journalières | Revenu dans la limite de 231 840 € | 0,5% |

| Retraite de base | Revenu dans la limite de 46 368 € | 17,75 % |

| Revenu au-delà de 46 368 € | 0,60 % | |

| Retraite complémentaire | Revenu dans la limite de 42 946 € | 7 % |

| Revenu compris entre 42 946 € et 185 472 € | 8 % | |

| Invalidité – décès | Revenu dans la limite de 46 368 € | 1,30 % |

| CSG –CRDS | Revenu professionnel + cotisations sociales obligatoires | 9,70 % |

| Formation professionnelle | Sur la base de 46 368 € | Commerçant (0,25%) Artisan (0,29%) |

Pour les autres professions libérales non affiliées à la CNBF ou à la CNAVPL mais au régime général, la base de calcul ainsi que le taux de la cotisation d’assurance maladie diffère :

| COTISATIONS | BASES DE CALCUL | TAUX |

| Maladie – maternité | Revenu professionnel < 18 547 € | 0 % |

| Revenu compris entre 18 547 € et 27 821 € | 0 à 4 % | |

| Revenu compris entre 27 821 € et 51 005 € | 4 % à 6,5 % | |

| Revenu > 51 005 € | 6,5 % | |

| Indemnités journalières | Dans la limite de 139 104 € | 0,3 % |

Comment sont recouvrées les charges sociales TNS ?

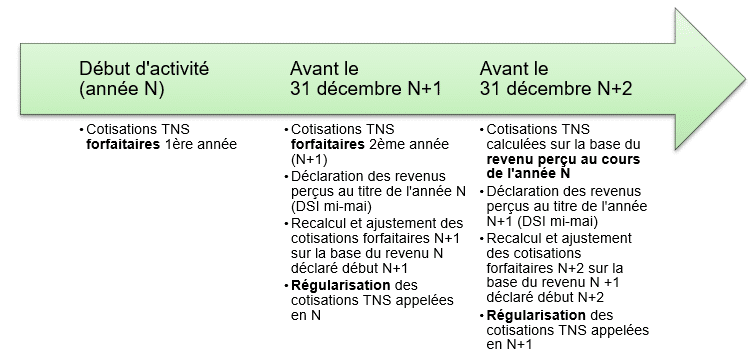

En cas de commencement d’activité (et d’affiliation nouvelle au régime des indépendants), les cotisations sociales appelées au cours des deux premières années d’activité sont calculées sur des bases forfaitaires (on parle de « cotisations forfaitaires de début d’activité »).

Les bases de calcul des cotisations forfaitaires de début d’activité sont volontairement faibles, 19% du plafond annuel de la sécurité social -PASS- pour toutes les cotisations (sauf pour la maladie dont la base est fixée à 40% du PASS) pour les créations intervenues à compter du 1er janvier 2018), et ce afin de ne pas « assommer » le jeune créateur dès le lancement de son activité.

Le principe de recouvrement est matérialisé par deux étapes importantes:

- Les charges sociales TNS dûes au titre d’une année (N) font l’objet d’une régularisation au milieu de l’année suivante (N+1) dès lors que les revenus définitifs de l’année N sont connus, sous déduction des provisions déjà versées au cours l’année concernée (N) ;

- Parallèlement à cette régularisation, les appels de cotisations provisionnelles de l’année en cours (N+1) sont ajustés afin de tenir compte des revenus de l’année écoulée (N), dès qu’ils sont connus.

Ce mode de recouvrement fait donc apparaître un décalage au niveau de la trésorerie. En voici une synthèse, pour une création au 1er janvier d’une année considérée (N) :

Les charges sociales TNS sont payables tous les mois ou tous les trimestres (certaines caisses de retraite peuvent retenir le semestre) ; étant précisé ici que le premier règlement de charges ne peut intervenir qu’après un délai de 90 jours suivant la date de création de l’entreprise.

Quels sont les impacts des charges sociales TNS dans un business plan ?

L’intégration des cotisations sociales TNS occasionne trois traitements différents dans la partie financière d’un business plan :

- Elles constituent des charges déductibles du résultat comptable de l’entreprise (peu importe qu’elles aient été payées ou non) et doivent, à ce titre, être intégrées dans le compte de résultat prévisionnel ;

- Elles sont payées à des dates précises et sont régularisées l’année suivante ; ce qui crée des dettes à la clôture de chaque exercice comptable devant figurer dans le bilan prévisionnel) ;

- Et elles génèrent un décalage de paiement devant être pris en compte dans le budget de trésorerie.

[the_ad id= »6647″]

Les charges sociales TNS à faire figurer dans le compte de résultat prévisionnel

Principes

Dans le compte de résultat prévisionnel, les charges sociales TNS doivent figurer pour leur montant global, peu importe qu’elles aient été effectivement payées ou non pendant l’exercice en question, dans les charges d’exploitation (et plus particulièrement dans les « charges de personnel prévisionnelles« ).

Voici comment calculer les charges sociales TNS dans un compte de résultat :

Pour la plupart des charges sociales, la base d’imposition est le revenu (au sens « social ») du travailleur indépendant. Cependant, il convient d’y ajouter le montant des cotisations sociales obligatoires pour calculer la CSG et la CRDS.

Exemple

Un travailleur indépendant projette de percevoir une rémunération annuelle de 30 000 € la 1ère année (N), 36 000 € la 2ème année (N+1) et 39 000 € la troisième année (N+2). Il est commerçant. Voici le calcul des cotisations sociales TNS à inclure dans son compte de résultat prévisionnel :

- ANNÉE N

| Cotisations | Base | Taux | Charges |

| Maladie | 30 000 | 6,35 | 1 905 |

| Indemnités journalières | 30 000 | 0,5 | 150 |

| Allocations familiales | 0 | ||

| Retraite de base 1 | 30 000 | 17,75 | 5 325 |

| Retraite de base 2 | 0 | 0,6 | 0 |

| Retraite complémentaire 1 | 30 000 | 7 | 2 100 |

| Retraite complémentaire 2 | 0 | 8 | 0 |

| Invalidité Décès | 30 000 | 1,3 | 390 |

| CSG/CRDS | 32 214 | 9,7 | 3 125 |

| Formation Prof. | 39 732 | 0,25 | 99 |

| TOTAL | 13 094 | ||

La base de la CSG/CRDS est représentée par le revenu professionnel (30 000 euros) auquel il convient d’ajouter les cotisations sociales obligatoires payées pendant l’année (2214 euros ; ce qui correspond aux cotisations de début d’activité, hors CSG/CRDS et contribution à la formation professionnelle). Par ailleurs, le taux applicable pour la maladie a été retenu pour 6,35% par mesure de simplification. En réalité, il se situe entre 4 % et 6,7%.

- ANNÉE N+1

| Cotisations | Base | Taux | Charges |

| Maladie | 36 000 | 6,35 | 2 286 |

| Indemnités journalières | 36 000 | 0,5 | 180 |

| Allocations familiales | 0 | 0 | 0 |

| Retraite de base 1 | 36 000 | 17,75 | 6 390 |

| Retraite de base 2 | 0 | 0,6 | 0 |

| Retraite complémentaire 1 | 36 000 | 7 | 2 520 |

| Retraite complémentaire 2 | 0 | 8 | 0 |

| Invalidité Décès | 36 000 | 1,3 | 468 |

| CSG/CRDS | 53 736 | 9,7 | 5 212 |

| Formation Prof. | 39 732 | 0,25 | 99 |

| TOTAL | 17 155 | ||

La base de la CSG/CRDS correspond au revenu professionnel (36 000 euros) augmenté des cotisations sociales obligatoires payées pendant l’année soit 17 736 euros ; ce qui correspond aux cotisations (hors CSG/CRDS et contribution à la formation professionnelle) :

- Provisionnelles de l’année N+1 pour 9975 euros (13038-2964-99),

- Et aux cotisations régularisées de l’année N pour 7 761 euros (9975-2214).

- ANNÉE N+2

| Cotisations | Base | Taux | Charges |

| Maladie | 39 000 | 6,35 | 2 477 |

| Indemnités journalières | 39 000 | 0,5 | 195 |

| Allocations familiales | 0 | 0 | 0 |

| Retraite de base 1 | 39 000 | 17,75 | 6 923 |

| Retraite de base 2 | 0 | 0,6 | 0 |

| Retraite complémentaire 1 | 37 846 | 7 | 2 649 |

| Retraite complémentaire 2 | 1 154 | 8 | 92 |

| Invalidité Décès | 39 000 | 1,3 | 507 |

| CSG/CRDS | 52 965 | 9,7 | 5 138 |

| Formation Prof. | 39 732 | 0,25 | 99 |

| TOTAL | 18 080 | ||

La base de la CSG/CRDS est calculé comme suit :

- Revenu professionnel pour 39000 euros,

- Cotisations provisionnelles de l’année N+2 pour 11970 euros (17013–4944–99),

- Et aux cotisations régularisées de l’année N pour 1995 euros (11970–9975 ).

Les charges sociales TNS à prendre en compte dans le bilan prévisionnel

Principes

Dans le bilan prévisionnel (état recensant, d’un côté ce que possède l’entreprise et, de l’autre, ce qu’elle doit), seule la dette représentative des charges sociales TNS restant à payer doit être calculée à la clôture de chacun des exercices prévisionnels. Il s’agit précisément d’une charge à payer qui figurera au passif du bilan, dans les dettes sociales. Ce montant servira également à calculer le besoin en fonds de roulement prévisionnel (BFR).

Voici comment calculer les charges à payer de cotisations TNS dans un bilan :

Les charges sociales dûes au titre de l’exercice sont celles qui ont servi à alimenter le compte de résultat prévisionnel.

Exemple

Reprenons l’exemple ci-dessus et calculons les charges à payer qui seront intégrées au passif du bilan prévisionnel :

- ANNÉE N

| Cotisations | Cotisations dûes | Cotisations payées | Cotisations à provisionner |

| Maladie | 1 905 | 113 | 1 792 |

| Indemnités journalières | 150 | 135 | 15 |

| Allocations familiales | 0 | 0 | 0 |

| Retraite de base 1 | 5 325 | 1 340 | 3 985 |

| Retraite de base 2 | 0 | 0 | 0 |

| Retraite complémentaire 1 | 2 100 | 528 | 1 572 |

| Retraite complémentaire 2 | 0 | 0 | 0 |

| Invalidité Décès | 390 | 98 | 292 |

| CSG/CRDS | 3 125 | 732 | 2 393 |

| Formation Prof. | 99 | 99 | 0 |

| TOTAL | 13 094 | 3 045 | 10 049 |

- ANNÉE N+1

| Cotisations | Cotisations dûes | Cotisations payées | Cotisations à provisionner |

| Maladie | 2 286 | 1 905 | 381 |

| Indemnités journalières | 180 | 150 | 30 |

| Allocations familiales | 0 | 0 | 0 |

| Retraite de base 1 | 6 390 | 5 325 | 1 065 |

| Retraite de base 2 | 0 | 0 | 0 |

| Retraite complémentaire 1 | 2 520 | 2 100 | 420 |

| Retraite complémentaire 2 | 0 | 0 | 0 |

| Invalidité Décès | 468 | 390 | 78 |

| CSG/CRDS | 5 212 | 3 125 | 2 088 |

| Formation Prof. | 99 | 99 | 0 |

| TOTAL | 17 155 | 13 199 | 4 062 |

- ANNÉE N+2

| Cotisations | Cotisations dûes | Cotisations payées | Cotisations à provisionner |

| Maladie | 2 477 | 2 286 | 191 |

| Indemnités journalières | 195 | 180 | 15 |

| Allocations familiales | 0 | 0 | 0 |

| Retraite de base 1 | 6 923 | 6 390 | 533 |

| Retraite de base 2 | 0 | 0 | 0 |

| Retraite complémentaire 1 | 2 649 | 2 520 | 129 |

| Retraite complémentaire 2 | 92 | 0 | 92 |

| Invalidité Décès | 507 | 468 | 39 |

| CSG/CRDS | 5 138 | 5 212 | -75 |

| Formation Prof. | 99 | 99 | 0 |

| TOTAL | 18 080 | 17 282 | 924 |

Les charges sociales TNS à intégrer dans le budget de trésorerie

Principes

Enfin, dans le budget de trésorerie prévisionnel, le mécanisme de provisions-régularisation prend tout son importance. En fonction de la périodicité de paiement choisi, il conviendra d’enregistrer non seulement les acomptes provisionnels mais également la régularisation des cotisations de l’année précédente.

Exemple

Reprenons, pour finir, l’exemple ci-dessus et reproduisons un extrait du budget de trésorerie, uniquement pour ce qui concerne les charges sociales TNS :

- ANNÉE N

| Poste | Mois 1 | Mois 2 | Mois 3 | Mois 4 | Mois 5 | Mois 6 | Mois 7 | Mois 8 | Mois 9 | Mois 10 | Mois 11 | Mois 12 | Total |

| Cotisations TNS | 0 | 1 081 | 982 | 982 | 3 045 |

Les charges TNS sont payables par prélèvement mensuel ou par règlement trimestriel (modalité choisie ici). Les échéances sont fixées au 5 février, 5 mai, 5 août et 5 novembre. Lors de la première année d’activité, les premiers paiements interviennent après un délai minimum de 90 jours. Ici, la première échéance est donc fixée au 5 mai. Les cotisations provisionnelles de première année (3 045 euros) sont donc payées en 3 appels égaux de 982 euros chacun (la contribution à la formation professionnelle est payée en une seule fois dans le premier acompte).

- ANNÉE N+1

| Poste | Mois 1 | Mois 2 | Mois 3 | Mois 4 | Mois 5 | Mois 6 | Mois 7 | Mois 8 | Mois 9 | Mois 10 | Mois 11 | Mois 12 | Total |

| Cotisations TNS | 860 | 761 | 10 814 | 10 814 | 23 249 |

Les appels de cotisations TNS du 5 février N+1 et du 5 mai N+1 ne tiennent pas encore compte de la déclaration des revenus de l’année N (DSI) qui peut être effectuée jusqu’au début du mois de juin N+1. Par conséquent, ils sont encore calculés sur la base des cotisations forfaitaires de début d’année (3045/4). Leur montant est donc de 761 euros (le premier appel comprend la formation professionnelle pour 99 euros).

La régularisation des cotisations de l’année N (10049euros) sera répartie sur les deux derniers appels de l’année N+1 soit sur celui du 5 août N+1 et sur celui du 5 novembre N+1, par parts égales soit à hauteur de 5025 euros pour chacun d’entre eux.

Parallèlement à cela, les appels provisionnels de l’année N+1 sont également réajustés (la base de calcul des acomptes devient le revenu professionnel de l’année N, au lieu du forfait applicable pour cause de commencement de l’activité). Ainsi, les cotisations provisionnelles N+1 réajustées pour l’année entière devraient s’établir à 13199 euros et la société n’a versé, suite à la déclaration des revenus N effectuée mi-N+1, que deux fois 1621 euros. Il lui reste donc 11578 euros à reverser au titre de ce réajustement, somme qui est ajoutée aux deux derniers appels pour 5789 euros chacun.

Au final, les appels du 5 août N+1 et du 5 novembre N+1 s’élèveront donc à 10 814 euros chacun.

- ANNÉE N+2

| Poste | Mois 1 | Mois 2 | Mois 3 | Mois 4 | Mois 5 | Mois 6 | Mois 7 | Mois 8 | Mois 9 | Mois 10 | Mois 11 | Mois 12 | Total |

| Cotisations TNS | 3 275 | 3 275 | 7 284 | 7 284 | 21 118 |

Les remarques pour les cotisations TNS sont identiques à celles soulevées au titre de l’année N+1 :

- Montant des appels provisionnels du 5 février N+1 et du 5 mai N+1 = 3275 euros chacun [cotisations dues au titre de l’année N*(1/4) soit 13100/4]

- Montant des appels du 5 août et du 5 novembre = 7 284 euros chacun

- Régularisation des cotisations provisionnelles de l’année N+1 après déclaration du revenu perçu en N+1 = 2031 euros pour chaque appel [cotisations TNS provisionnées fin N+1*(1/2) soit 4062/2]

- Ajustement des cotisations provisionnelles de l’année N+2 = 5253 euros [( cotisations dues au titre de l’année N+2 – appels déjà acquittés en N+2 ) / 2 ] soit [(17155-3374-3275)/2]

A lire également sur le thème des charges complexes à traiter :

- L’impôt sur les sociétés dans le business plan

- La TVA dans le business plan

- La capacité d’autofinancement dans le business plan

Conclusion : les charges sociales TNS doivent être traitées avec exactitude puisqu’elles impactent les trois tableaux financiers fondamentaux qui composent un business plan, à savoir le compte de résultat prévisionnel, le bilan prévisionnel et le budget de trésorerie.

Donnez-lui une note !

Merci pour votre vote.

A lire aussi...

Il est difficile de décider d’investir dans un projet immobilier plutôt qu’un autre lorsqu’ils correspondent tous deux à vos attentes. Et pourtant il existe des indicateurs financiers simples qui conforteront votre choix. Ici nous allons parler de l’indicateur principal, la rentabilité locative. Compta-Facile vous explique ce qu’est la rentabilité et comment la calculer ?

L'intelligence artificielle (IA) s'impose aujourd'hui comme un domaine incontournable pour les entreprises et les particuliers. Avec des applications variées allant de l'IA générative au deep learning, comprendre ses fondamentaux devient presque essentiel. Mais […]

Souscrire à une assurance pro est une étape essentielle pour sécuriser votre entreprise contre les risques imprévus. Que vous soyez indépendant, artisan, commerçant ou chef d'entreprise, une couverture adaptée vous protège financièrement et […]

Un expert-comptable en ligne est un professionnel qui effectue sa mission à distance via Internet. De nombreuses entreprises ont recours (ou souhaitent avoir recours) à un tel prestataire. La souplesse offerte et la […]

Aucun commentaire.